Societe de conseil – Valorisation

A la veille d’une opération de cession, notre client nous a demandé d ‘évaluer sa SOCIETE DE CONSEIL afin de disposer d’un argumentaire étayé

Methodologie de la Valorisation

LA SOCIÉTÉ se situe dans le marché du conseil en sécurité des systèmes d’information (La cyber sécurité).

Du fait de son expertise et de sa spécialisation l’activité de LA SOCIÉTÉ peut être analysée

- A-Soit comme activité de conseil en général ,

Des données sont disponibles sur le marché du service IT, il s’agit d’un marché très hétérogène allant de la délégation du programmeur débutant au conseil de direction générale.

- B – Soit comme activité lié à la cyber sécurité

Des données sont disponibles sur le marché de la cyber sécurité, Il s’agit d’un marché composé d’activité d’éditions de logiciel (licences, maintenance, service), de services, conseil, intégration, services managés, hébergement.

A partir de ces chacun de ces marchés on peut déterminer des métriques de valorisation.

LA SOCIÉTÉ étant proches de ces deux marchés (services et cyber sécurité), nous tiendrons compte dans la pondération des modèles de valorisation de cette double appartenance.

Nous utiliserons des métriques de valorisation issues des les modèles suivants.

(1) Transactions comparables dans le domaine de la Cyber sécurité

(2) Transactions dans le domaine du service IT

(3) Valorisation des sociétés cotées du domaine cyber sécurité

Sources d’information

(1) CrunchBase www.crunchbase.com

(2) 451 Research M&a knowledge base dashbord – Jan 14

(3) E&Y -EY-Q213_Global_technology_M&A_Report-Issue20

(4) E&Y -Capital Confidence Barometer –nov 13

(5) SignalHill Q1 2013 IT Security Market Snapshot

(6) Berkery Noyes -FULL YEAR 2013 :: Mergers and Acquisitions Trend Report

(7) Pwc Cyber Security M&A review- nov 11

(8) Corum – Global Tech M&A Predictions & Review

(9) SignalHill 2012 IT Security Market Snapshot

La moyenne des transactions dont le montant a été dévoilé est un multiple de revenus de 4,79 fois.

Ce multiple est très supérieur à ce qu’on observe dans la moyenne de l’industrie du service IT et du conseil

Nous appliquerons une décote de

– 40 % du fait que la plupart des transactions se situent sur le marché US qui est beaucoup plus actif et plus valorisant que le marché Européen.

– 40% du fait que la plupart des transactions sont le fait d’éditeur de logiciel. Plutot que de sociétés de conseil.

La valeur retenue est donc de 4,79*0,6 *0,6 = 2,01 année de CA

Transactions dans le domaine du service IT

D’après CORUM (8) les ratios applicables au service IT en Europe et aux US en 2013 sont de 0,5 X les revenus ou 8,02X EBITDA

Nous appliquerons ces chiffres sans décote du fait que la zone géographique inclut l’Europe. Une surcote aurait pu être envisagé du fait que LA SOCIÉTÉ fournit des services haut de gamme. Pour être prudent, nous ne l’avons pas appliquée

La valeur retenue est la moyenne de : 8 x Ebitda et 0,5 années de CA

Valorisation des sociétés cotées du domaine

Selon le rapport SignalHill Q4 2012 IT Security Market Snapshot (5)

Les valeurs cotées des acteurs de la sécurité évoluent comme suit

| EV/Revenues | EV/EBITDA | |||

| Median Metrics |

CY13E |

CY14E |

CY13E |

CY14E |

| Bellwether |

3.1x |

2.7x |

9.7x |

13.0x |

| SmallCap |

2.1 |

1.8x |

14.1x |

8.9x |

| All Security Companies |

2.3x |

2.2x |

12.7 |

10.2 |

Dans le cas présent on pourra retenir ( catégorie Smallcap) une valorisation sur CA 2014 de 2,1 xCA ou 8,9 x Ebitda

Pour l’évaluation de la valeur de LA SOCIÉTÉ nous appliquerons deux décotes

- Moins 20% car société non cotée et petite taille

- Moins 40 % car société en France et non aux US

La décote des sociétés Française par rapport aux sociétés US découle de la taille et de la dynamique du marché des fusions acquisitions.

Les coefficients de valorisation retenus pour LA SOCIÉTÉ seront donc

– Multiple d’EBITDA 2014 : 8,9 – 20% et -40 % = 4,2

– Multiple CA 2014 : 2,1 – 20% et -40 % = 1,0 8

Soit une valeur retenue égale à la moyenne des deux valeurs

Synthèse des modèles de valorisation

Afin d’approcher au mieux la valorisation de LA SOCIÉTÉ, nous allons pondérer les différentes approches.

Parmi les modèles pris en compte il y a un mixte d’Edition de logiciel et de service.

- Le modèle cyber sécurité concerne surtout une majorité d’éditeur de logiciels avec avantage concurrentiel technologique. LA SOCIÉTÉ à le savoir faire nécessaire mais n’a pas franchi le pas de le matérialiser en logiciel. Ce modèle sera donc faiblement pondéré.

- L’activité conseil de LA SOCIÉTÉ est une activité “haut de gamme” faisant appel à des compétences rares, en cela elle à un potentiel de rentabilité proche des celui des “Big six” soit un ebitda de l’ordre de 30%.

Elle est proche du » service IT » mais avec une meilleure valorisation

- Le nombre de transactions dans le domaine cyber sécurité est restreint et le domaine est très hétérogène entre expertise, services managés, Edition de logiciels, hébergement. C’est pourquoi il convient de pondérer cette approche par des métriques issues de grandes sources de données : la valorisation des sociétés cotées qui comporte à la fois des éditeurs et des fournisseurs de service.

Chacune de ces valorisations a subi une décote préalable tenant compte de la situation propre de LA SOCIÉTÉ.

La valeur pondérée de LA SOCIÉTÉ ressort dans le cas présent à 0,7 années de CA

Tendances et potentiel de valeur

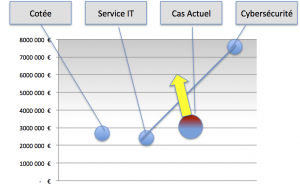

En utilisant les compétences intrinsèque de LA SOCIÉTÉ et la position marché et les capacités de management de l’acquéreur de LA SOCIÉTÉ, la nouvelle société a la capacité de se déplacer

- Du modèle actuel qui valorise la société autour de 0,9 x son revenu

- Vers un modèle plus proche de Cyber sécurité pure qui valoriserait l’ensemble de l’ordre 2 x son revenu

Il faut pour cela développer des offres nouvelles basées sur la double compétence , dont la technologie est entièrement maitrisée en interne.

Dans cette hypothèse l’activité de LA SOCIÉTÉ pourrait évoluer en trois ans vers un modèle a 2 x son revenu soit une création de valeur en trois ans de 1,1 x CA