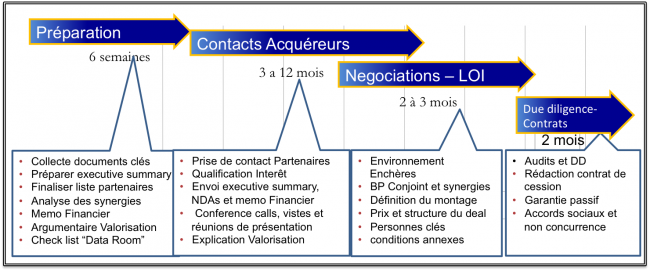

Un processus de cession dure de 6 a 18 mois.

Vous avez souvent le sentiment quand vous démarrez que cela peut durer 3 mois max par ce que vous avez déja commencé à discuter avec un acheteur et que vous pensez que vous êtes près du but.

La préparation

En réalité il faut toujours passer par les phases de préparation qui durent de fait 6 à 8 semaines minimum. Si vous n’êtes pas en ordre de marche cela ralentira le processus ensuite, voire le mettra en danger. Par exemple tous les actionnaires n’ont pas signé le protocole de sortie conjointe ou ne sont pas d’accord sur la valeur minimale de sortie, ou alors vous n’avez pas clarifié les clauses de propriété intellectuelle avec un partenaire ou un sous traitant, etc.. Ces sujets peuvent être traités sereinement dans une phase de préparation. Ils deviennent plus délicats lorsqu’on est en phase de négociation et qu’il peuvent devenir des sujets de frictions, voire des « deals breakers ».

Pendant ces 6-8 semaines de préparation on a également exécuté une « simulation de due diligence » pour s’assurer que tout est carré du point de vue: juridique interne, social, fiscal, accords commerciaux. On a également utilisé ce temps pour préparer les documents de présentation qui servent a démontrer la valeur de l’entreprise et le mémo financier incluant les prévisions d’activité à trois ans basée sur une prospective marché et concurrence. Enfin on a finalisé une première liste d’acquéreurs potentiels.

La négociation avec l’acheteur pressenti se passe beaucoup mieux s’il y a de la concurrence. Un vieil adage du M&A dit » un seul acheteur, pas de négo ». ( il y a même un adage plus pessimiste qui dit » un seul acheteur, pas d’acheteur »)

Enfin vient le grand jour du « Go to market ».

Le contact avec les acquéreurs

Il faut ensuite Identifier le bon contact chez les partenaires potentiels, organiser les premières présentations puis impliquer les décideurs et les influenceurs, répondre aux compléments d’information. Enfin il faut identifier les synergies et chiffrer leur apport. C’est a partir de ce chiffrage de synergies et de la valeur des apports que le prix de la transaction pourra être déterminé.

Il faut environ 3 a 4 mois pour franchir ces étapes.

Les négociations et le closing

On entre ensuite dans la phase de négociation de la lettre d’intention. Il faut déterminer le prix initial, les compléments de prix et les conditions et échéances de paiement (« earn out »). il faut aussi négocier toutes les conditions annexes comme l’engagement de pérennité du dirigeant et des personnes clés dans la nouvelle organisation, les clauses de non concurrence, conditions suspensives, clauses de la garantie de passif, etc.. Il peut y avoir plusieurs allers retours entre l’acheteur et le vendeur avant que la lettre d’intention puisse être acceptée. Plusieurs lettres d’intention peuvent être discutées en parallèle avec plusieurs acquéreurs. Il vaut mieux être le plus précis possible dans la LOI

Dès que la lettre d’intention est acceptée (elle est presque toujours exclusive avec un seul acquéreur), il faut aller le plus vite possible vers la signature du contrat final. Les phases de due diligence permettent de s’assurer qu’il n’y a pas de cadavre dans les placards ou que des points importants n’ont pas été oubliés dans les phases précédentes Les avocats entrent alors en scène pour finaliser les aspects juridiques, rendre l’accord plus robuste aux éventuels aléas de mise en oeuvre et assurer sa conformité aux lois et règlements. Ceci va transformer 5 à 8 pages de LOI en 20 a 30 pages de contrat ( hors annexes).

Si tout se passe bien, deux a trois mois après la signature, le contrat final est signé.

Une autre aventure commence…

les étapes du processus.